Rekordne nízke úrokové sadzby na hypotékach, ktoré sa začínajú už od 0,365 %, sú pre ľudí so staršími úvermi veľmi lákavé. Často sa pýtajú, či sa im oplatí refinancovať hypotéku aj s úrokom 1,5 % či dokonca 1 %. Tento krok si však treba dobre prerátať a zohľadniť aj viaceré poplatky, na ktoré ľudia často zabúdajú. Čo všetko sa oplatí vedieť?

Refinancovanie hypotéky môže byť veľmi zaujímavé aj pri malom rozdiele medzi pôvodnou a novou úrokovou sadzbou. Štandardne je odporúčaný rozdiel okolo 0,5 % oproti pôvodnej úrokovej sadzbe, ale ak vám nová banka preplatí poplatok za predčasné splatenie úveru, úsporu môžete dosiahnuť aj pri menšom rozdiele. Samozrejme záleží to aj od výšky hypotéky.

Príklad: Rozdiel 0,5 % môže pri úvere 150 000 eur predstavovať viac ako 30 eur, avšak ak máte zostatok úveru 40 000 eur, úspora v mesačnej splátke nemusí byť ani 10 eur.

Úrokové sadzby však neklesajú len pri hypotékach, ale aj pri spotrebných úveroch niektorých bánk. Pri nich v súčasnosti úroky začínajú od 3,65 % a väčšinou platí, že ak si prenesiete do banky starší úver z inej banky, dostanete nižšiu úrokovú sadzbu ako pri štandardnej novej pôžičke.

TIP: Úroková sadzba ale nie je to jediné, čo rozhoduje o výhodnosti refinancovania úverov. Prečo je to tak? Najdôležitejšie rady s príkladmi nájdete v článku nižšie.

10 rád, kedy sa refinancovanie hypotéky oplatí

1. Refinancovať môžete kedykoľvek

Refinancovať hypotéku alebo zlúčiť (čiže konsolidovať) viac úverov do jediného výhodnejšieho úveru môžete kedykoľvek. Cieľom môže byť zníženie celkového preplatenia vašich úverov, ale aj dosiahnutie nižšej mesačnej splátky, aby ste znížili tlak na váš rodinný rozpočet. Okrem finančnej úspory však týmto krokom môžete dosiahnuť aj dlhšiu fixáciu a teda nemennosť splátky, prípadne vyriešiť iný problém na úvere.

2. Rozdiel v úroku môže byť 0,5 %, ale aj menej

Refinancovanie môže byť veľmi zaujímavé aj pri malom rozdiele medzi pôvodnou a novou úrokovou sadzbou. Štandardne je odporúčaný rozdiel okolo 0,50 % oproti pôvodnej úrokovej sadzbe. Ale ak vám nová banka preplatí poplatok za predčasné splatenie úveru, máte efekt úspory zaručený aj pri rozdiele pár desatín percenta v úroku.

3. Najviac ušetríte, ak si zlúčite viac úverov do jedného

Najvýraznejší efekt má refinancovanie vtedy, ak novým úverom nahradíte viacero menej výhodných úverov či pôžičiek – hovorí sa tomu konsolidácia. Konsolidovať, teda zlúčiť dokopy môžete prakticky všetky úvery, ktoré máte evidované v úverovom registri. Čiže hypotéky, spotrebné úvery, kreditné karty, povolené prečerpanie, úvery stavebných sporiteľní, ale aj leasingy a v niektorých bankách aj úvery nebankových spoločností.

4. Ideálne je, ak máte byt alebo dom na zabezpečenie úveru

Najlacnejšie sú práve úvery na bývanie, čiže aj refinancovanie sa najviac oplatí ak máte dom alebo byt, ktoré môžete využiť na zabezpečenie úveru. Zhruba do 80 % hodnoty vašej nehnuteľnosti môžete zlúčiť zostatky všetkých menej výhodných úverov, pôžičiek, kreditných kariet či povolených prečerpaní.

5. Banky preverujú váš príjem len pri väčšom navýšení hypotéky

Pri refinancovaní úverov banky neskúmajú výšku vášho súčasného príjmu, iba si overia že ste zamestnaný, resp. podnikáte. Dôležité je, aby ste doteraz splácali úvery riadne a včas. Keby ste chceli požiadať o navýšenie hypotéky, vtedy si už banka váš príjem preverí, aby vedela, že vyšší úver dokážete splácať.

Ak neviete zdokladovať výšku svojho príjmu, môžete si úver navýšiť maximálne o 5 %, resp. o 2 000 eur. Musíte však preukázať bezproblémové a kontinuálne splácanie vášho úveru dostatočne dlhú dobu.

6. Najvyšší býva poplatok za predčasné splatenie úveru

Berte ale do úvahy aj vstupné náklady, ktoré bývajú s refinancovaním spojené. Najvýraznejší poplatok býva za predčasné splatenie hypotéky, ak by ste ju vyplácali mimo výročia fixácie. Vtedy vám stará banka účtuje poplatok 1 % zo zostatku úveru. Aj pri refinancovaní spotrebného úveru a medziúveru zo stavebnej sporiteľne nad 10 000 eur treba rátať s poplatkami za predčasné splatenie vo výške 1 % zo zostatku úveru.

7. Nezabudnite na znalecký posudok a poplatok na katastri

Počítajte aj s poplatkom za vklad záložných zmlúv na katastri (66 €) alebo za nový znalecký posudok nehnuteľnosti, ak bude v novej banke potrebný (cca od 120 € do 300 € v závislosti od typu nehnuteľnosti). Niektorým bankám pri refinancovaní stačí aj pôvodný znalecký posudok z obdobia, keď ste vybavovali prvú hypotéku. Samozrejme, závisí to aj od toho, či je v posudku nehnuteľnosť ohodnotená na dostatočnú sumu vzhľadom k zostatku úveru, resp. viacerých úverov, ktoré refinancujete.

8. Zohľadnite aj ďalšie náklady spojené s nižším úrokom

Pri refinancovaní zohľadnite aj dodatočné podmienky novej banky, ktoré môžu byť naviazané na získanie najnižšieho úroku. Obvykle ide o aktívne používanie účtu, poistenie úveru či nehnuteľnosti. Rovnako zvážte, či presunom hypotéky plánujete, resp. musíte meniť aj bežný účet. Lebo ak vám nová banka podmieni úrok využívaním účtu, môžu vám vzniknúť zbytočné náklady na vedenie dvoch účtov.

9. V mnohých bankách sa dá vyjednať lepší úrok na hypotéke

Ešte predtým, ako sa rozhodnete refinancovať hypotéku, zvážte aj ponuku vašej banky, kde aktuálne úver splácate. Veľa bánk je pripravených vyjednávať o úrokovej sadzbe aj mimo výročia fixácie, aby neprišli o svojich klientov. Môžete tak ušetriť čas a získať adekvátne podmienky aj bez toho, aby ste museli meniť banku.

10. Porovnajte si ponuky viacerých bánk, na detailoch záleží

Ak máte úvery v rôznych bankách, oplatí sa najskôr požiadať o konsolidáciu v banke, kde aktívne využívate bežný účet. Nie je však pravidlom, že vám ponúkne najvýhodnejšie podmienky. Preto ak chcete poznať všetky dostupné možnosti, urobte si komplexný prieskum alebo oslovte finančného sprostredkovateľa, ktorý vám porovná ponuky bánk aj s ohľadom na dodatočné náklady pri refinancovaní, resp. konsolidácii úverov.

Refinancovaním môžete vyriešiť aj iné problémy

Dôvody na refinancovanie môžu byť rôzne. Rozhodnutie kedy a ako refinancovať závisí aj od výšky vašej pôvodnej hypotéky a takisto od vašich individuálnych preferencií.

- Prenosom hypotéky sa napríklad môžete zbaviť zbytočných poplatkov za vedenie účtu alebo predraženého poistenia. Pokiaľ v novej banke môžete získať bezplatné vedenie účtu, môže to byť ďalší dôvod na zmenu banky.

- Takisto môže byť dôvodom aj možná dlhšia fixácia hypotéky, ktorá sa vám pri súčasných nízkych úrokoch postará o nemennú splátku napríklad až na 10 rokov.

- Na refinancovanie sa môžete pozerať aj z iného uhla a vyriešiť tak iný problém. Napríklad ak potrebujete z úveru vyňať jednu zo založených nehnuteľností, prípadne sa vaše príjmové pomery zmenili a chcete z úveru vyňať spoludlžníka.

- Niekedy refinancovanie rieši aj zámenu zabezpečenia úveru, najčastejšie z rodičovského domu na vlastný dostavaný dom. Ak vám v týchto požiadavkách nevie vyjsť v ústrety pôvodná banka, môže sa vám to podariť v inej banke.

- Jednoznačná voľba ísť do refinancovania nastáva v prípade, ak potrebujete spojiť viaceré úvery a vašou prioritou je čo najnižšia mesačná splátka. Môže ísť o hypotéku, spotrebný úver, úver stavebnej sporiteľne, ale aj kreditnú kartu či leasing.

Koľko môžete ušetriť zlúčením viacerých úverov

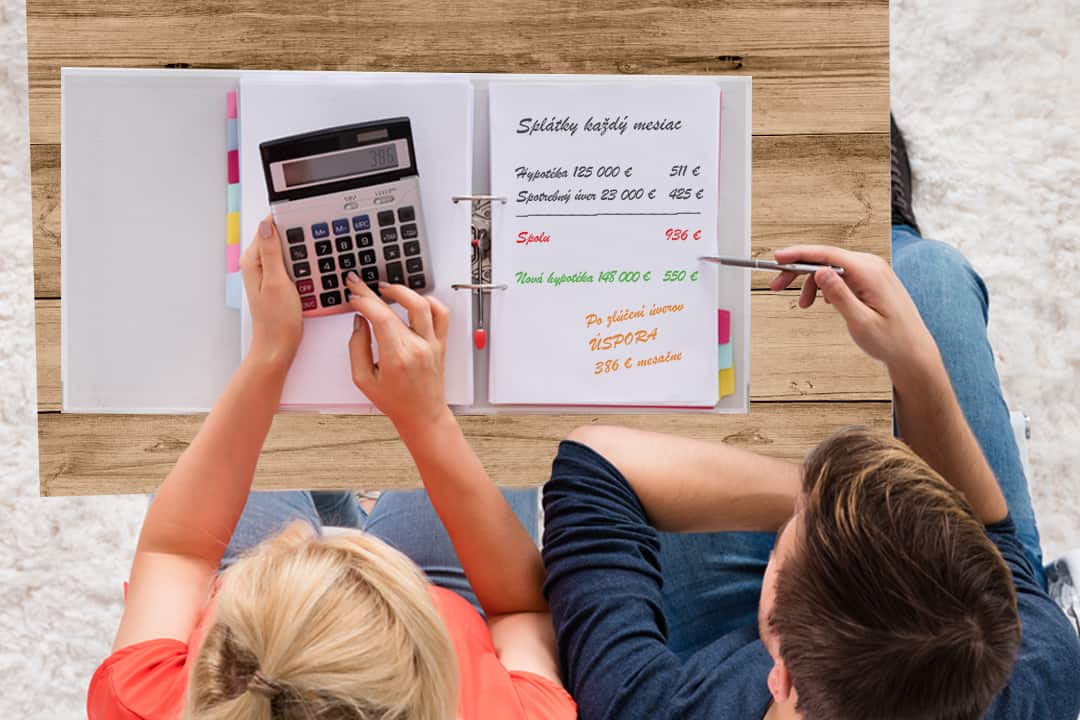

Príklad 1: Klient spláca hypotéku so zostatkom 125 000 € s úrokom 1,69 % a spotrebný úver so zostatkom 23 000 € s úrokom 9,9 %. Hodnota jeho nehnuteľnosti je 186-tisíc eur. Poplatok za predčasné splatenie hypotéky mu preplatí banka, v ktorej bude úvery konsolidovať. Môže ísť aj o situáciu, že refinancuje hypotéku pri výročí svojej fixácie a vtedy poplatok za splatenie úveru zo zákona neplatí.

| Pôvodné úvery | Výška úveru | Mesačná splátka | Celkovo za úvery zaplatí |

| Hypotéka s úrokom 1,69 % na 25 rokov | 125 000 € | 511,16 € | 183 943,68 € |

| Spotrebný úver s úrokom 9,9 % na 6 rokov | 23 000 € | 424,94 € | |

| Spolu | 148 000 € | 936,10 € | |

| Nový úver | |||

| Hypotéka s úrokom 0,89 % na 25 rokov | 148 000 € | 550,43 € | 165 129 € |

| Náklady na nový úver sú 596 € (230 € poplatok za predčasné splatenie spotrebného úveru, 66 € za kataster a 300 € za znalecký posudok) | |||

| Vďaka konsolidácii úverov ušetrí | Mesačná úspora | Celková úspora | |

| 385,67 € | 18 218,68 € | ||

Príklad 2: Klient spláca hypotéku so zostatkom 103 000 €, medziúver stavebnej sporiteľne so zostatkom 19 000 € a spotrebný úver so zostatkom 2 500 €. Hodnota jeho nehnuteľnosti je 150 000 €. Poplatok za predčasné splatenie hypotéky mu preplatí banka, v ktorej bude úvery konsolidovať. Môže ísť aj o situáciu, že refinancuje hypotéku pri výročí svojej fixácie a vtedy poplatok za splatenie úveru zo zákona neplatí.

| Pôvodné úvery | Výška úveru | Mesačná splátka | Celkovo za úvery zaplatí |

| Hypotéka s úrokom 1,99 % na 20 rokov | 103 000 € | 520,57 € | 159 386,28 € |

| Medziúver od stavebnej sporiteľne

s úrokom 5,49 % na 19 rokov |

19 000 € | 134,39 € | |

| Spotrebný úver s úrokom 12,9 %

na 7 rokov |

2 500 € | 45,34 € | |

| Spolu | 116 500 € | 700,30 € | |

| Nový úver | |||

| Hypotéka s úrokom 0,89 % na 20 rokov | 116 500 € | 530 € | 127 219 € |

| Náklady na nový úver sú 566 € (200 € poplatok za predčasné splatenie medziúveru, 66 € za kataster a 300 € za znalecký posudok) | |||

| Vďaka konsolidácii úverov ušetrí | Mesačná úspora | Celková úspora | |

| 170,30 € | 31 601,28 € | ||

Ak si nie ste istí, či sa vám oplatí refinancovanie vašej hypotéky alebo iných úverov, ktoré splácate, poraďte sa s našimi fundovanými finančnými sprostredkovateľmi z LONFIN.sk. Zavolajte nám na 0949 846 222 alebo nám zanechajte vaše kontaktné údaje kliknutím na odkaz nižšie a my sa vám ozveme.